La más reciente publicación del Índice Global de Innovación (GII) se decida al tema del financiamiento de la innovación y los emprendimientos. En el presente artículo utilizo parte de este material y lo contrasto con la realidad costarricense. Conviene iniciar la discusión señalando que, en cualquier país, el desarrollo económico y del sector financiero están ampliamente entrelazados. De hecho, desde que Schumpeter elaboró su «Teoría del Desarrollo Económico» la literatura ha señalado varios canales a través de los cuales el sector financiero puede estimular la prosperidad de un país. Se argumenta así, que la innovación juega un papel particularmente crítico, donde mercados financieros que funcionan bien, canalizan recursos hacia aquellas empresas con mayor potencial de ganancias, gracias a la implementación de procesos innovadores y la comercialización de nuevas tecnologías (i.e. al incremento de la productividad). Adicionalmente, el financiamiento a la innovación requiere mercados financieros sofisticados (nuevos instrumentos y actores financieros especializados en ellos), donde fondos de capital semilla y de riesgo, por ejemplo, juegan un papel fundamental en este proceso.

Cabe señalar que aún en economías avanzadas, los préstamos bancarios y la intermediación de capitales a través de las bolsas de valores, generalmente están disponibles solo para las empresas maduras. De hecho, las limitaciones financieras son particularmente agudas en las primeras etapas del ciclo de vida de una empresa -etapa de creación y fase posterior- cuando su modelo de negocio aún no ha sido probado. Esto incluye tanto a las nuevas empresas (start-ups y spin-offs) tecnológicas como aquellas intensivas en su uso, en los sectores agrícola, manufacturero o servicios. Su supervivencia, generalmente depende del acceso al financiamiento en sus primeras etapas y posteriormente, del crecimiento del capital para ampliar sus negocios.

La anterior situación es aún peor en países como Costa Rica, donde el mercado de capitales es incipiente y la banca pública y privada prestan recursos básicamente a las empresas que cuenten con garantías reales. Afortunadamente, durante las últimas dos décadas, el financiamiento a la innovación ha sido objeto de cambios significativos a medida que han surgido nuevas fuentes de financiamiento y se producen importantes avances en tecnología financiera (fintech). Estos desarrollos afectan a las empresas en todas las etapas de su ciclo de vida.

Conviene utilizar una taxonomía de las fuentes de financiamiento para la innovación, con especial atención las formas no tradicionales de financiamiento empresarial, para entender la importancia de estos avances, centrándose especialmente en las fases de puesta en marcha de los negocios (creación de la empresa y etapa posterior), en que las empresas jóvenes enfrentan desafíos de financiamiento particularmente severos.

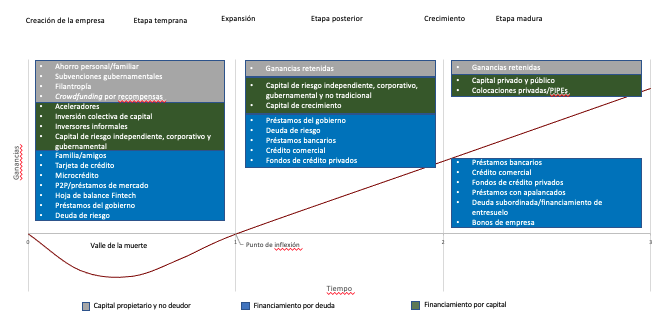

Al utilizar la taxonomía para el financiamiento de la innovación del GII, se puede pensar en una matriz a lo largo de dos dimensiones: 1) la edad y madurez de la empresa y 2) la importancia relativa del financiamiento en la estructura de capital de la empresa. Con respecto a la primera dimensión, se pueden distinguir seis fases. En la fase de creación de la empresa, los nuevos emprendimientos generalmente no generan ganancias, y a medida que construyen su negocio, su flujo de caja se vuelve cada vez más negativo (Figura 1).

Figura 1. Ganancias y financiamiento durante las etapas del ciclo de vida de una empresa

Fuente: Elaboración propia con base en Figuras 2.1 y 2.2 del Global Innovation Index 2020

En la etapa inicial, las empresas suelen completar su desarrollo, con productos en prueba o producción piloto. En la etapa de expansión, las empresas ya están produciendo y tienen cuentas de créditos e inventarios. En etapas posteriores, las empresas ya han alcanzado una tasa de crecimiento bastante estable y comienzan a generar ganancias.

Las empresas suelen tener acceso a diferentes formas de financiación a lo largo de su ciclo de vida. En los inicios, la forma más común son los recursos propios del empresario, que pueden ser proporcionados como un préstamo personal, que luego se recupera por medio de la generación de utilidades. Además, las nuevas empresas pueden tener acceso a recursos de sus familiares y amigos, pueden recibir subvenciones gubernamentales o subvenciones de fundaciones, u obtener financiación a través de plataformas de “crowdfunding” basadas en el pago posterior de rendimientos. En cualquier caso, por lo general los recursos propios de los emprendedores son a menudo insuficientes para construir su negocio en ausencia de ganancias. De hecho, en las fases de creación y desarrollo temprano de una empresa, los flujos de efectivo son cada vez más negativos.

Esta fase es particularmente crítica, y no es sin razón que a esta fase se le conozca como el «valle de la muerte». Es importante señalar que según el Global Entrepreneurship Monitor, una de las razones más comunes para abandonar un nuevo negocio es la falta de capital, especialmente en las economías emergentes y en desarrollo como Costa Rica.

Tal y como se muestra en la Figura 1, para tender puentes y cruzar el valle de la muerte, los empresarios deben identificar fuentes de financiamiento alternativas. Por el lado de la deuda, estos generalmente incluyen deuda con tarjetas de crédito, préstamos de instituciones de microfinanzas, “crowdlending”, deuda de riesgo y préstamos gubernamentales. Por el lado del capital, el capital de riesgo es considerado ampliamente como el dinero de la invención, que puede ser proporcionado por firmas independientes de capital de riesgo o capitalistas de riesgo corporativos. En varios países, como Israel y Finlandia, los propios gobiernos promueven el desarrollo de los capitalistas de riesgo.

En el caso particular de Costa Rica, hay noticias alentadoras en esta materia. Finalmente, luego de muchos años de espera, el Sistema de Banca para el Desarrollo (SBD) ha creado un fondo de capital semilla y un fondo de capital de riesgo. Si bien en el primer caso se ha avanzado con el apoyo de algunos operadores no financieros, aún queda un gran camino por andar, mientras en el caso del capital de riesgo el trabajo apenas empieza. El involucramiento del SBD en este tipo de instrumentos financieros debe ir acompañado del desarrollo de intermediarios especializados en tales instrumentos, así como en el desarrollo de otros instrumentos financieros que permitan realmente apoyar la innovación y los nuevos emprendimientos que tanto necesita nuestro país.

Prohibida la reproducción parcial o total sin autorización de Ecoanálisis.